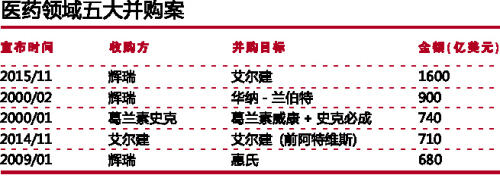

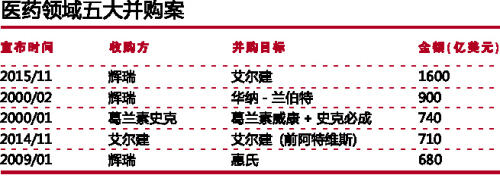

2000年前后,制藥產業涌現一輪并購熱潮,如葛蘭素威康(Glaxo Wellcome)與史克必成(SmithKline Beecham)于2001年完成合并后將輝瑞(Pfizer)擠下龍頭寶座;2003年輝瑞啟動對法瑪西亞(Pharmacia)的并購并由此奪回全球第一大藥廠的席位;諾華(Novartis)也于2002年收購斯洛文尼亞萊柯公司(Lek),大幅拓展非專利藥業務。而此后,“巨型合并”這個概念就日漸被市場所拋棄。

2009年,輝瑞展開了繼600億美元的法瑪西亞收購案之后又一次大型交易,斥資680億美元收購惠氏公司(Wyeth),醫藥行業并購熱忱迅速復燃。這幾年來,業內關于輝瑞和葛蘭素史克合并形成“PfizerKline”或者其它類似組合的猜想一直沒有間斷。2014年,盡管“輝瑞-阿斯利康(AstraZeneca)”和“艾伯維(Abbvie)-Shire” 收購案都遭遇失敗,但在一定程度上反映了巨頭之間大型并購欲望的回歸。

2015年11月,輝瑞宣布斥資1600億美元收購艾爾建(Allergan),此交易無疑將造就全球最大的制藥企業。

避稅動機

輝瑞CEO伊恩·里德(Ian Read)將在合并后的新公司里任職董事長和CEO,而艾爾建CEO布倫特·桑德斯(Brent Saunders)將成為新公司總裁兼首席運營官。

收購艾爾建對輝瑞的專科藥業務是一筆重要的支援,其藥品定價爭議帶來的不良影響并沒有阻擋該板塊銷售的強勢上漲。與此同時,輝瑞也開始把目光投向中樞神經和眼科治療藥物。

醫美學科也是艾爾建的傳統優勢,其最出名的產品是肉毒桿菌(Botox),該產品在大眾印象中可媲美輝瑞的萬艾可(Viagra)。肉毒桿菌除了可用于淡化面部皺紋,其針對膀胱過動癥和偏頭痛治療的臨床試驗目前正在進行中。而輝瑞的收購必將帶給艾爾建更大的市場拓展機會。

然而,無論是輝瑞對阿斯利康還是艾伯維對Shire的并購意向,企業的地理位置均為最重要的考慮因素之一。根據輝瑞和艾爾建雙方所達成的交易條件,新公司仍將以艾爾建所處的愛爾蘭為法定所在地,并重命名為“輝瑞公共有限公司(Pfizer plc.)”。輝瑞目前位處美國紐約的公司總部將保持運營中心的地位,但其主要高級管理人員的辦公室將從亞特蘭大(Atlantic)遷往愛爾蘭首都都柏林(Dublin)。這一遷移舉措將減輕輝瑞的稅務壓力,而這也是其當年意欲并購阿斯利康的重要動機之一。位處愛爾蘭的新公司成立后,輝瑞的納稅率有望從25%降低到17%~18%。

利潤可期?

據分析師預測,合并后的新公司前3年年收入將達到600億美元,成本節約達20億美元,中末期研發項目超過100個。不過,以上預期都可能因為輝瑞避稅行為引來的爭議而蒙上陰影。這項交易已成為涉及美國企業最大的一個稅收倒置案例。稅收倒置是指一家公司通過改變注冊地的方式,由高稅率國家前往低稅率國家,以達到避稅目的。

盡管美國財政部聲稱將打擊稅收倒置的行為,并建議美國聯邦政府出臺政策限制這類交易,但輝瑞對艾爾建的收購仍將引來一波稅收倒置交易潮。

里德表示,該并購案將帶來“更大的財務靈活性”,并為輝瑞夯實醫藥市場競爭基礎力量。然而,新公司的20億美元年成本結余預期顯得相對保守,輝瑞的管理層將其歸因于兩家公司的運營都已非常成熟,并且幾乎不存在業務重疊的部分。目前為止,合并后的新公司并未展現出將進行業務重組或者大幅裁員的跡象,雙方執行總裁強烈意識到新公司必須全面保持最佳競爭狀態。

艾爾健方面表示,其眼部護理特許經營權、藥物發現單元以及醫學美容業務都將被置于美國加利福尼亞州。“此舉主要是為了保證各類患者均處于最合適的治療區域,以此驅動藥物價值的充分發揮。這經營理念不僅存在于以上藥物板塊,也將應用到更廣泛的公司整體經營中。”桑德斯近期這樣向分析師透露。

政治阻力

隨著2016年美國總統大選臨近,美國立法機構很可能會對輝瑞和艾爾建的這項交易中存在的稅收倒置現象發起譴責。3位民主黨參選人,希拉里·克林頓(Hillary Clinton)、伯尼·桑德斯(Bernie Sanders)、馬丁·奧馬雷(Martin O'Malley)及共和黨參選人唐納德·特朗普(Donald Trump)均已公開發表意見聲討該交易的稅收倒置行為。

克林頓堅持認為,這項并購將使得輝瑞繳納的稅金“離開美國人的持有”。其呼吁美國國會采取緊急措施打擊“侵蝕國家稅務基礎”的稅收倒置交易。特朗普則表示,“輝瑞的離開將使美國流失大量的就業機會,這是令人難以接受的。”同時,桑德斯在其推特上評價該交易,認為其對于一直以全球最高價格支付處方藥費的美國民眾來講是一場災難。奧馬雷則表示:“若我成為美國總統,必將打擊各類涉及離岸稅收及海外就業輸出的并購項目,并強制實施反壟斷法。”

里德曾在此項交易宣布前向這些資深政客致信,強調輝瑞完成對艾爾建的并購之后仍會繼續加強對美國市場的投資,因為合并后的新公司到2018年初可實現年度經營性現金流超過250億美元的預期。但有關這項交易將惠及美國民眾的觀點恐怕不易得到充分支持。

融合挑戰

從網站PremierBiopharmaLeader.com關于這項并購的公開信息來看,新公司的野心彰顯無疑。

在該網站公開的一個短視頻中,里德針對該交易解釋道:“兩個擁有深厚美國市場基礎的成熟制藥企業合并,將有利于新公司在美國開展更多的投資項目,兩個公司合并也成就了兩種強大的企業文化的融合。”

無論你是否比美國總統候選人對其“在美國開展更多投資項目”的說法更加信服,“兩種企業文化的融合”對于輝瑞來說都會是一個巨大的挑戰,尤其是如果艾爾建的企業文化和輝瑞的表現一樣強勢。然而,里德補充道:“并購也將給予我們更多全球化資本運作的機會。”

在這項交易塵埃落定之前,產業觀察家對艾爾建是否成為合并交易的實質主要部分并率先完成合并計劃很感興趣。2015年3月,艾爾建通過705億美元的交易并入阿特維斯(Actavis),后者將新公司更名為“艾爾建”。此后,其又以405億美元的總價將其全球仿制藥業務賣給了梯瓦公司(Teva)。

從更長期的角度來看,輝瑞已初步為其醞釀已久的計劃制定一個寬松的時間表,該計劃擬逐步分離其創新藥品和成熟藥品業務。此計劃由里德于2011年首次提出,如今卻因兩家公司的業務整合暫且擱置,擬在2018年后重新啟動。事實上,里德認為收購艾爾建將有效強化輝瑞的成熟藥品板塊,使其獲得新的增長,盡管目前這一效果尚未顯著體現。

綜上,未來將產生多少類似規模的交易還有待觀察,而類似規模的稅收倒置行為可能造成的政治附帶效果也尚未可知。但對于輝瑞和艾爾建來說,“規模很重要”這一戰略思想是清晰的。剩下的答案只有交給時間來解答,至少須等到2016年下半年該交易全部完成之后,才能更全面地評價“新輝瑞”及其業績表現。

相關新聞

相關新聞